Cinquième année de stabilité des prix des pharmacies

Transactions

Les prix de cessions des officines sont installés durablement dans la stabilité. Pour la cinquième année, le prix de cession moyen France entière est calé sur 76% du CA HT. En revanche, le volume de cessions s’essouffle un peu, après trois années de hausse.

Toujours très attendue, l’étude réalisée par Interfimo depuis 26 ans donne la tendance des prix de cession des pharmacies constatés en 2019. L’an dernier, le marché des ventes de pharmacies et des associations de pharmaciens a été marqué par une activité moindreen nombre d’opérations qu’en 2018. Après trois années de progression des volumes, le marché est en repli en raison de la baisse des cessions de fonds (1520 mutations recensées, en recul de 4%) et d’une progression plus faible (+1% seulement) des cessions de parts (570 en 2019) qui ne la compense pas. Au total, Interfimo dénombre 950 mutations ou apports en sociétés, soit un recul de 7% par rapport à 2018.

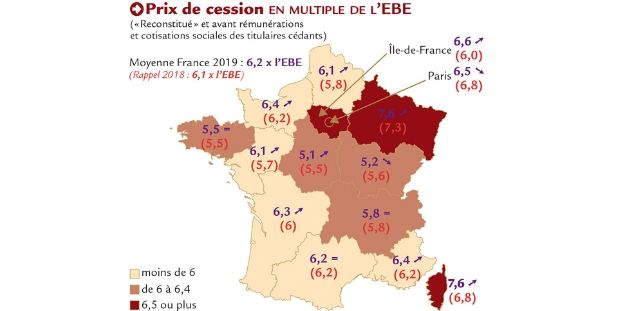

Les prix moyens de cession, en pourcentage du chiffre d’affaires, sont stables à 76% du CA HT, et ce pour la cinquième année consécutive, signe d’un marché relativement mature où le prix de cession en multiple de l’EBE peut aujourd’hui être considéré comme le juste prix économique de la pharmacie. Pour 2019, ce dernier ressort à 6,2 fois l’EBE contre 6,1 fois en 2018. Ce rebond très minime fait suite à une évolution légèrement négative de 0,2 points du prix de cession moyen 2017 en multiple de l’EBE. Il correspond simplement à un ajustement de marché, il y a une correction mathématique à la hausse du coefficient multiplicateur du fait que les EBE 2018 ayant servi à la fixation des prix de 2019 ont baissé. Le marché est soumis à ces coups d’accordéon mais la tendance des prix est stable.

Alors que la progression du prix moyen des officines de plus de 1,5 M€ de CA marque le pas depuis trois ans (sous les 85% du CA HT, à 84%), la baisse continue des prix des officines de moins d’1,5 M€, constatée au cours des années précédentes, semble s’estomper (65% du CA HT en moyenne en 2019).

Fortes disparités selon la taille

Cette stabilité moyenne des prix masque toujours de fortes disparités, notamment en fonction de la taille de l’officine et de son emplacement. L’an dernier, l’écart de prix a été de 27 points (contre 24 points en 2018) entre les petites officines de moins de 1,2 M€ dont l’attractivité est clairement en déclin et les grandes officines de plus de 2 M€ de CA qui font l’objet d’une prime à l’achat car elles sont très convoitées.

En raison de l’attractivité géographique et de la diversité territoriale, les disparités de prix entre les régions n’échappent pas à la règle. Au regard du CA, la Normandie (83%) et la Nouvelle Aquitaine (82%) demeurent les régions les plus chères en 2019 et la région parisienne (72%) figure parmi les régions les moins valorisées avec le Centre-Val de Loire (73%) et la Bourgogne-France-Comté (68%).

Au niveau de l’animation du marché, la Normandie et PACA enregistrent les plus forts turn-over, la Bretagne, le Grand Est et la Bourgogne-France-Comté les plus faibles.